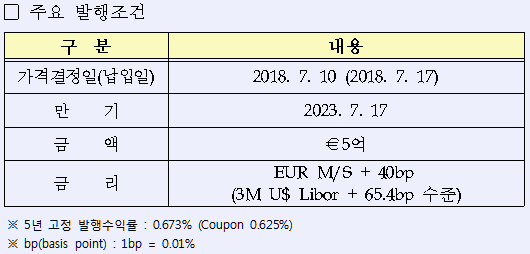

□ 산업은행(회장 이동걸)은 10일(화) 저녁, 유로화(EUR)시장의 채권투자자 대상으로 5년 만기, 5억 유로 (U$585백만 상당) 규모의 유로화 공모채권을 발행했다고 밝혔다.

□ 특이사항

○ ‘13년 이래 5년 만에 유로화 채권시장에 성공적으로 재진입, 경쟁력 있는 유로화 채권의 5년물 벤치마크 수립, 유로화 시장에서의 당행 대외 신뢰도 재확인

- 유로화 채권시장에서의 긴 발행 공백에도 불구하고, 유통금리 대비 신규발행프리미엄(NIP*) 최소화하여 발행

* NIP (New Issue Premium) : 발행금리 결정 時 기존 유통금리에 추가되는 프리미엄

○ 美달러화시장 대비 15bp 이상 금리 절감

- 한반도의 지정학적 위험 완화, 5년 만에 유로화시장에 진입한 당행 채권의 희소성, 최근 지속적으로 개선된 EUR/USD간 베이시스 스왑시장 환경 등 채권 발행에 유리한 모멘텀을 적극 활용, 달러시장에서의 직접 조달보다 경쟁력 있는 금리에 조달

* 당행 5년물 U$채권 (고정금리채) 유통금리 (7.10일자) : L+83bp 수준

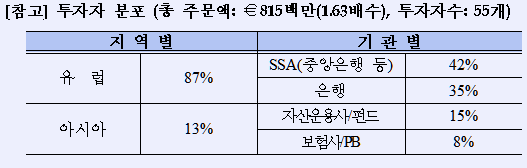

○ SSA* 투자자 비중 42% 달성 등 초우량 투자자 기반 공고화

* SSA(Sub-sovereign, Supranational & Agencies) : ADB(아시아개발은행) 등 범 국가적 국제금융기관, 각국 중앙은행 및 정책금융기관 등을 지칭

○ 발행 공동주간사는 BNP Paribas, Deutsche Bank, HSBC, ING, Societe Generale 임

※ 문의처 : 산업은행 자금부 최재헌 팀장 (☏ 02-787-6206)